Organizace účetnictví

HARMONIZACE ÚČETNICTVÍ = Proces sbližování účetních soustav zemí EU se vyvíjí na základě: Kodexu účetní legislativy Mezinárodních účetních standardů EHS mělo za cíl harmonizovat právní základ evropských zemí, aby mohla bát nastolena ekonomická spolupráce. Proto vytvořila směrnice tzv. direktivy, které jsou povinny členské země EU akceptovat při vytváření svého právního systému. 1. Kodex účetní legislativy = […]

HARMONIZACE ÚČETNICTVÍ

= Proces sbližování účetních soustav zemí EU se vyvíjí na základě:

- Kodexu účetní legislativy

- Mezinárodních účetních standardů

EHS mělo za cíl harmonizovat právní základ evropských zemí, aby mohla bát nastolena ekonomická spolupráce. Proto vytvořila směrnice tzv. direktivy, které jsou povinny členské země EU akceptovat při vytváření svého právního systému.

1. Kodex účetní legislativy = obsahuje směrnice závazné pro členské státy – dosud bylo vypracováno 13 direktiv. Účetnictví se týká 4, 7, 8…

4. směrnice 1978 = týká se ročních účetních závěrek, velkých a středních kapitálových společností:

• obsah roční závěrky vymezuje: rozvahou výkazem zisku a ztrát komentářem (přílohou)

• stanoví strukturu rozvahy a výsledovky – umožňuje použit 2 vzory rozvahy a 4 vzory výsledovky

• určuje minimální obsah účetních výkazů

• ukládá povinnost, aby účetní závěrka podávala pravdivý a věrný obraz o stavu aktiv, pasiv a VH firmy

• stanoví obecné účetní zásady

• zajišťuje srovnatelnost účetních závěrek členských státu EU

7. směrnice (1983)

• týká se účetních výkazů, seskupení podniků typu holdingu nebo koncernu

• tato seskupení sestavují tzv. konsolidované účetní výkazy (sestavují výkazy nejen za jednotlivé podniky, ale i za celá seskupení)

• ponechává malý prostor pro národní úpravy

8. směrnice (1984)

• týká se kvalifikačních předpokladů na auditory (osoba zodpovědná za ověření účetní závěrky)

• cílem je sjednotit požadavky na auditory tak aby mohly vykonávat sovu činnost ve všech státech EU bez ohledu na to, ve kterém státě EU k této činnosti získali oprávnění

V současné době probíhá další aktualizace směrnic EU

2. Mezinárodní účetní standardy

• obsah doporučení, tvorbou standardů se zabýval od roku 1973 – 2000. Výbor pro mezinárodní účetní standardy. Na jeho činnost navázala rada pro mezinárodní účetní standardy.

Rada pro mezinárodní účetní standarty

• instituce založená na profesionálních zaměstnancích, kteří jsou nezávislí, pracují na plný úvazek a schvalují mezinárodní standardy

• cílem je uvádění srovnatelných údajů v účetních výkazech, zpracování soboru srozumitelných a vymahatelných účetních standardů a spolupráce standardů s jednotlivými zeměmi EU

• obsah standardů:

vymezují základní položky účetních výkazů, strukturu a obsah účetní závěrky

vymezuji základní způsoby oceňování

pro účely měření výkonnosti definují zisk jako VÝ – NÁ

Právní úprava účetnictví

Zákon o účetnictví r. 563/1991 Sb. ve znění pozdějších změn je závazný pro všechny účetní jednotky a má 7 částí:

- obecná ustanovení (vymezuje období 1 .kalendářního nebo hospodářského roku)

- účetní doklady, zápisy, knihy

- účetní závěrka, výroční zpráva

- způsoby oceňování

- inventarizace majetku a závazků

- úschova účetních záznamů

- ustanovení společná, přechodná a závěrečná

České účetní standardy

• navazují na zákon o účetnictví

• jsou publikovány na finančním zpravodaji

• vyly vydány kvůli vstupu ČR do EU

• usměrňují účetnictví

• vydává ministerstvo financí

• vychází z mezinárodních účetních standardů v rámci harmonizace českého účetnictví

• vymezují základní pojmy (DM, FM, dotace, …)

• vysvětlují eko. obsah účtu a jejich náplň

• ministerstvo financí vydalo 6 účetních standardu (podnikatele, finanční instituce, územní samosprávní celky,…)

SMĚRNÁ ÚČTOVÁ OSNOVA, ÚČTOVÝ ROZVRH

Směrná účtová osnova

• je základem jednotné organizace finančního účetnictví

• vydává je ministerstvo financí

• v současnosti jsou platné osnovy pro: podnikatele

banky a jiné finanční instituce pojišťovny organizační složky státu, územní samosprávní celky a příspěvkové organizace a státní fondy nevýdělečné organizace (nadace, církve,…) zdravotní pojišťovny

Všechny organizace účtují na základě daných směrných účtových osnov.

• je uspořádaná do 10 účtových tříd, které se dále člení na účtové skupiny

• účtové třídy: 0 Dlouhodobý majetek

1 Zásoby 2 Krátkodobý finanční majetek a krátkodobé bankovní úvěry 3 Zúčtovací vztahy 4 Kapitálové účty a dlouhodobé závazky 5 Náklady 6 Výnosy 7 Závěrkové a podrozvahové účty 8–9 Vnitropodnikové účetnictví

• je založena na 10tiném třídění

5 3 1 5 – účtové třídy (jednomístné číselné označení) 53 – účtové skupiny (dvoumístné číselné označení) 531 – syntetické účty (třímístné číselné označení)

Ve směrné účtové skupině jsou dány pouze skupinové účty

Účtový rozvrh

• sestavuje účetní jednotka na začátku účetního období na základě směrné účtové osnovy.

• Uvádí v něm syntetické a analytické účty, u kterých předpokládá, že bude mít v daném účetním období náplň.

• Pokud se vyskytnou účetní případy pro které nemá v účtovém rozvrhu účty může je dodatečně doplnit

Kontrola formální a věcné správnosti

1. Formální správnost

• znamená, že přezkušujeme:

dodržení zásady podvojnosti shodu PS, obratů a zůstatku mezi syntetickými a analyckými účty

• ověřuje se na konci měsíce:

a, předvahy obratová předvaha – vypisujeme obraty jednotlivých účtů a ujišťujeme zda všechny účetní případy byly zaúčtovány podvojně obratová zůstatková předvaha – obsahuje kromě obratů i PS a konečné zůstatky b, kontrolní soupisky analytických účtů kontroluje vazby mezi syntetickými a analytickými účty

2. Věcná správnost

• kontrolujeme zda stavy na účtech jsou v souladu se skutečností – provedením inventarizace

DAŇOVÁ EVIDENCE

Nahrazuje jednoduché účetnictví, které bylo zrušeno k 1.1.2004. Daňovou evidenci vedou FO s příjmy z podnikání nebo z jiné výdělečné činnosti, které:

• nevedou účetnictví

• neuplatňují výdaje procentem z dosažených příjmů

• nemají stanovenou paušální daň

Daňová evidence zajišťuje zjištění základu DzP a obsahuje údaje o:

• příjmech a výdajích v členění potřebném pro zjištění základu daně

• majetku a závazcích

Cíl daň. evidence: Vedení průkazné a věrohodné evidence tak, aby údaje mohli využít:

• externí uživatelé – finanční úřad, statistický úřad, banky..

• samotný podnikatel

Obchodní majetek podnikatele – FO Je majetek, který patří podnikateli a slouží mu k podnikání.

• DM – DHM, DNM, DFM

• oběžný majetek – zásoby, pohledávky, krátkodobý FM, peněžní prostředky

Obchodní jméno podnikatele – FO Je obchodní majetek + závazky vzniklé z podnikání.

Čistý obchodní majetek podnikatele – FO Obchodní majetek – závazky.

Vlastní kapitál Zdroje financování obchodního majetku.

Zásady vedení daňové evidence

• za stav evidence odpovídá podnikatel

• evidence musí být vedena po celou dobu podnikatelské činnosti

• neúčtuje se podvojně

• odděleně se eviduje peněžní hospodaření od majetku, mezd, pohledávek a závazků

• evidence se vede v chronologickém uspořádání podle jednotlivých dokladů

• povinně se provádí inventarizace, její provedení musí být prokazatelné 5 let od uskutečnění

• u evidence dokladů, odpisování, úschovy písemností, oceňování majetku apod., platí stejné zásady jako u účetnictví

Způsob vedení daňové evidence

• DE musí splňovat požadavky daňových zákonů, zákonů o sociálním a zdravotním pojištění, zákonů o statistice apod.

• základní evidence nemá předepsanou formu, musí obsahovat zápisy, které souvisí s platbami

• evidenci tvoří:

- peněžní deník

- kniha pohledávek a závazků

- kniha pohledávek obsahuje evidenci dlužníků, podkladem pro zápis jsou vydané faktury a VBÚ nebo PPD při platbě v hotovosti

- kniha závazků poskytuje přehled o závazcích vůči věřitelům, podkladem pro záznamy jsou faktury došlé a předpisy závazků vůči úřadům a institucím (např. FÚ), podle VBÚ a VPD zaznamenáváme provedené úhrady

3. evidence zásob – skladové karty

• poskytují přehled o zásobách na skladě, evidence se vede v peněžních jednotkách i v množství

4. další evidence – vede se dle potřeb podnikatele

• např. kniha evidence cenin, kniha pro evidenci přímých daní, mzdová evidence..

Peněžní deník

• nemá předepsanou formu

• nemusí obsahovat účetní případy, které nesouvisí s platbami

• obsahuje:

- příjmy

- v hotovosti nebo na BÚ v rozdělení podle toho zda:

- ovlivní daňový základ (prodej zboží, výrobků a služeb, ostatní – úroky..)

- neovlivní daňový základ (přijaté úroky, příjem DPH, peněžní vklad podnikatele)

- výdaje

- v hotovosti nebo na BÚ v rozdělení podle toho zda:

- ovlivní daňový základ (nákup materiálu a zboží, výplata mezd, úroky z úvěru,

- provozní režie – energie, opravy, udržování, reklama, telefonní poplatky..)

- neovlivní daňový základ (nákup DM, platby DPH, odměna podnikatele, splátky

- půjček, výdaje na reprezentaci, platba DzP

- průběžné položky (v účetnictví – peníze na cestě): jedná se o časový nesoulad při pohybu peněžních prostředků mezi pokladnou a BÚ

Otevírání a uzavírání účetních knih

Otevření účetních knih zahrnuje:

• převod zůstatků peněžních prostředků z loňského roku

• otevření knih pohledávek a závazků

• otevření pomocných knih

Uzavření účetních knih (uzávěrkové práce) zahrnuje:

• zjištění součtu jednotlivých sloupců v peněžním deníku

• kontrola správnosti účtování (tzv. křížová kontrola sloupců)

• uzávěrkové operace (rezervy, inventarizační rozdíly, odpisy DM..)

DAŽ Z PŘÍJMU FYZICKÝCH OSOB

Subjektem (poplatníkem) je fyzická osoba s bydlištěm na území ČR, nebo osoba, která se zde obvykle zdržuje (alespoň 183 dnů v daném roce).

Předmětem jsou peněžní i nepeněžní příjmy

- ze závislé činnosti a funkční požitky,

- z podnikání a jiné samostatné výdělečné činnosti,

- z kapitálového majetku,

- z pronájmu a

- ostatní příjmy, u kterých dochází ke zvýšení majetku (příjmy z příležitostných činností, z práv duševního a jiného vlastnictví).

Předmětem daně nejsou např. příjmy získané zděděním nebo darová¬ním, úvěry a půjčky. Některé druhy příjmů jsou od daně osvobozeny, např. příjem z nemocenského pojištění, sociálních dávek, úroky z vkla¬dů stavebního spoření a výhry v loteriích schválených ministerstvem financí.

Základem daně je částka, o kterou příjmy v kalendářním roce (zdaňo¬vací období) přesahují prokazatelně vynaložené výdaje na jejich dosaže¬ní, zajištění a udržení. Pokud plyne souběžně více příjmů, sčítají se. Do základu se nezapočítávají položky, které nejsou předmětem daně, a pří¬jmy osvobozené od daně. Výdaje se při podnikání a jiné samostatně vý¬dělečně činnosti mohou započítat ve skutečné výši nebo procentem z příjmu.

Dosáhneme-li ztráty, můžeme ji odečíst od základu daně, a to nejdéle v sedmi zdaňovacích obdobích následujících bezprostředně po období, za které se daňová ztráta vyměřuje.

Dále se odečítají položky nezdanitelné části základu daně, mezi které patří:

• částka odečítaná ročně na poplatníka (daně prosté minimum)

• částka odečítaná na dítě se ZTP-P

• částka odečítaná na manželku(-la), jejíž příjmy nepřesáhly v daném roce částku stanovenou zákonem

• částka odečítaná v případě, pokud poplatník pobírá částečný nebo plný invalidní důchod,

• částka, kterou si odečítá držitel průkazu ZTP-P

• částka, kterou si odečítá poplatník, soustavně se připravující na bu¬doucí povolání studiem nebo výcvikem, pokud nepřesáhl 26 let věku

Základ daně se zaokrouhluje na celá sta Kč dolů.

Sazby jsou uvedeny v tabulce a jsou různé podle výše příjmu.

Délka zdaňovacího období je 1 rok. Daň z příjmů se platí zálohově. U příjmů ze závislé činnosti se platí zálohy měsíčně a vypočítávají se podle zákonem stanovené tabulky

Daňové přiznání musí podat každý, jehož roční příjmy přesáhly Kč 10.000,–, kromě poplatníků, kteří mají příjmy ze závislé činnosti pou¬ze od jednoho zaměstnavatele, nebo od více zaměstnavatelů postupně. Po skončení zdaňovacího období se vypočítá skutečná výše daňové po¬vinnosti. Pokud je daňová povinnost menší než odvedené zálohy, má poplatník nárok na vrácení přeplatku. Pokud jsou zálohy menší než da¬ňová povinnost, musíme daň doplatit (tuto povinnost nemáme pouze tehdy, pokud jsme nemuseli podávat daňové přiznání). Finanční úřad může na žádost poplatníka stanovit paušální daň po¬platníkovi, jehož příjmy z podnikání za 3 předcházející zdaňovací obdo¬bí nepřesáhly 1 mil. Kč, nemá žádné zaměstnance nebo spolupracovníky a není zaregistrován jako plátce DPH. Výše této paušální daně je mini-málně Kč 600,– .

Poplatník má nárok na slevu na dani na vyživované dítě žijící s ním ve společné domácnosti ve výši 6.000,– Kč ročně. Lze ho uplatnit formou slevy na dani nebo formou daňového bonusu.

Společné zdanění manželů

• podmínky: oba manželé jsou poplatníky daně z příjmů FO, vyživují alespoň jedno dítě žijící s nimi ve společné domácnosti

• společným základem: je součet dílčích základů snížený o nezdanitelné části základů obou manželů

• nelze použít: jestliže alespoň 1 z manželů má stanovenou daň paušální částkou nebo je na jeho majetek prohlášen konkurz, nebo zrušen konkurz pro nedostatek majetku

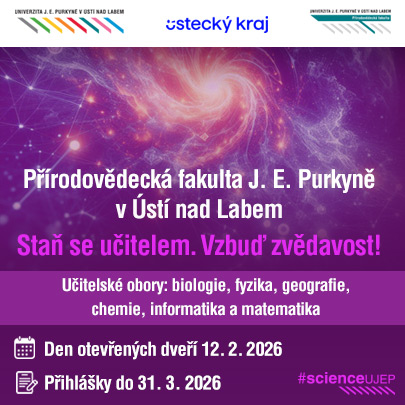

Aktuální přehled studia pro rok 2026/2027:

• společné zdanění uplatňuje: každý z manželů ve svém daňovém přiznání, které podávají ve stejné lhůtě, v příloze každý uvede údaje potřebné pro výpočet společného základu za oba manžele a do svého daňového přiznání uvede polovinu společného základu, ze kterého vypočítá daň

Za správnost a původ studijních materiálů neručíme.